Para el cálculo de la estructura de capital es preciso determinar el ratio óptimo de endeudamiento. Partimos del objetivo de optimizar la rentabilidad de los recursos propios (ROE) como criterio para guiar nuestra decisiones.

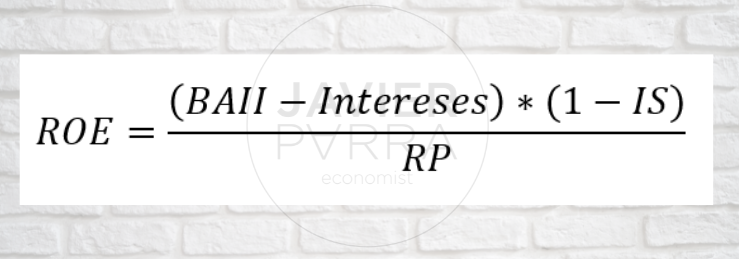

Sabemos que ROE es la relación sobre Recursos Propios del Beneficio de Explotación (BAII) menos los intereses de la deuda y menos los impuestos de sociedades es:

Si tomáramos dos diferentes ratios de endeudamiento t1 y t2, obtendríamos entonces distintas cargas financieras y distintos cargos de impuestos y, por tanto, distintos ROE.

En este sentido, podemos llegar a calcular un determinado BAII para el que una estructura de deuda t1 proporciona un mayor ROE que con una estructura de deuda t2. El BAII para el que el ROE es igual independientemente de la estructura de deuda lo llamaremos el punto crítico.

Ejemplo de cálculo de la estructura de capital

Tomemos un ejemplo de cómo estructurar la financiación de una empresa constructora-promotora.

Empresa X S.A. está experimentando un rápido crecimiento. Están previstas inversiones por 200 m.€. El balance refleja un endeudamiento de 2.500 m.€ a un coste promedio del 9%. En la actualidad, los Recursos Propios son de 3,50 m.€. Se plantea dos posibles alternativas para financiar los 500 m.€ de inversiones:

- Financiar con nuevos préstamos bancarios al 9%.

- Financiación mediante ampliación de capital.

La gerencia de Empresa X S.A. analiza ambas alternativas. En primer lugar se analiza que alternativa proporciona mejor rentabilidad. Para ello habrá que estimar los beneficios futuros.

Con los nuevos planes de inversión se esperan unos beneficios de 1.200 m.€ antes de intereses e impuestos.

El análisis comparativo sería el siguiente:

| Alternativas de financiación (miles de €) | Endeudamiento al 9% | Recursos Propios |

|---|---|---|

| BAII Intereses sobre deudas | 1.200 -270 | 1.200 -225 |

| BAI Impuestos sobre sociedades | 930 -325,50 | 975 -341,30 |

| ROE | 17,27% | 15,84% |

La alternativa financiera proporciona una rentabilidad sobre los recursos propios superior. Adicionalmente, podemos determinar el valor crítico del BAII.

Lo que significa que para niveles de Beneficio de 585 m.€ ambas alternativas de financiación proporcionan el mismo ROE. Si los Beneficios son mayores el endeudamiento es más favorable.

Al decidir sobre la estructura financiera desde la perspectiva de rentabilidad hemos dejado aparte temas tales como: riesgo, liquidez, flexibilidad e independencia de la política financiera de una empresa.

Seguridad/Riesgo: la consideración de los elementos de riesgo dificultan sobremanera la decisión de financiación.

Para solventar esta dificultad la dirección deberá formular hipótesis del rango de variación posible de los Beneficios, así como del riesgo que está dispuesto a asumir en la toma de decisiones.